Economista da Euler Hermes analisa índice de preços recorde

Com o petróleo liderando, algumas commodities apresentaram níveis recordes sobre vários anos, em linha com a demanda reprimida prevista. Desde as baixas de maio de 2020, o milho, a soja e o cobre estão em máximas de sete a oito anos, enquanto o algodão está sendo negociado em uma alta de três anos (Figura 1). O economista Ano Kuhanathan, da líder mundial em seguro de crédito Euler Hermes, afirma que, no entanto, os preços de energia, que são em grande parte impulsionados pelo petróleo, experimentaram o maior aumento.

“Grande parte do aumento pode ser explicado pela aceleração esperada do crescimento do PIB para 2021, depois que os “lockdowns” frearam a economia global por um ano inteiro. Projetamos que a China cresça +8,2%, os EUA +5,3%, a Zona do Euro + 4,3% e os Mercados Emergentes +6% em 2021”, explica.

Figura 1: Índices de preços de commodities (maio de 2020 = 100)

Impacto pós-covid

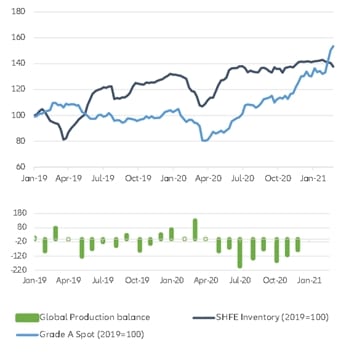

O economista explica que conforme o mundo vai se reconectando e lidando com os temores pós-Covid-19, as restrições de fornecimento e estoque estão temporariamente empurrando os preços das commodities para cima. “Enquanto os estoques têm diminuído para metais industriais nos depósitos da LME, notamos uma aceleração nos estoques de alguns metais, especialmente cobre e alumínio, nos depósitos SHFE chineses. Além disso, o armazenamento de metais implementado pelo “State Reserve Bureau” (SRB) tem sido historicamente uma medida de apoio à política na China. Durante a crise financeira entre dezembro de 2008 e janeiro de 2009, por exemplo, o SRB comprou 590 mil toneladas de alumínio e 159 mil toneladas de zinco. Embora os números sejam desconhecidos, podemos certamente afirmar que o SRB apoiou a indústria de metais estocando em 2020”, afirma.

Siga-nos: Facebook | Instagram | Youtube

O cobre é um exemplo particularmente notável: os armazéns chineses estavam reabastecendo e mantendo altos níveis de estoques, enquanto o saldo da produção global (produção menos uso / vendas) estava em território profundamente negativo (Figura 2).

Figura 2: Preço à vista de cobre, estoques da Bolsa de Xangai e saldo de produção global

Além de usar estoques como suporte político para sua indústria, a China também armazenou commodities alimentícias por razões estratégicas. Embora não haja dados sobre as compras do SRB, as importações chinesas de grãos e cereais (ou seja, arroz, trigo e milho) aumentaram 71% em 2020 em comparação com 2019 (Figura 3). Curiosamente, em um contexto de tensões com Washington, a China não aumentou suas importações de alimentos dos Estados Unidos.

Figura 3: Importações de grãos e cereais da China

O fornecimento de commodities foi duramente atingido pela Covid-19: as minas tiveram que fechar, a extração em campos de óleo de xisto teve que ser interrompida e as safras foram perdidas devido à falta de trabalhadores disponíveis. No entanto, com a melhora da situação sanitária, a demanda e a oferta se normalizarão.

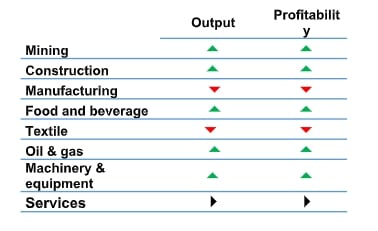

Em particular, é esperado menos ação da China nos mercados de commodities, uma vez que o apoio a esse tipo de política diminuirá e as reservas estratégicas são altas. “Também esperamos alguma valorização do dólar no segundo trimestre de 2021. No entanto, como a oferta deve permanecer de alguma forma restrita, vemos os preços recuando ligeiramente e se consolidando em níveis relativamente mais altos para a maioria das commodities”, afirma Kuhanathan. (Tabela 1).

Primeiro, no segmento de petróleo, a OPEP+ provavelmente aumentará de forma prudente sua abordagem de produção; o setor de xisto dos EUA continua focado na reestruturação financeira. No setor alimentar, os efeitos climáticos, como o La Niña, combinados com as restrições à exportação de alguns países exportadores (por exemplo, Rússia, Ucrânia), provavelmente colocarão um limite na produção disponível nos mercados globais. Com relação aos metais, as mineradoras estão felizes em ficar atrás da curva: os preços atuais permitem que elas reconstituam o caixa.

Tabela 1: Previsões para commodities selecionadas

Além das questões de oferta e demanda, a seguradora não vê nenhum sinal de participantes do mercado sustentando todo o espaço de commodities. Expandindo a pesquisa acadêmica anterior, foi construído um indicador de rebanho variável no tempo para os mercados de commodities da Ásia e dos Estados Unidos.

“Embora tenhamos visto o agrupamento de investidores nos mercados asiáticos (ou seja, amplas compras ou vendas sem qualquer distinção quanto ao tipo de commodities) em 2015-2016, e durante um breve período no final de 2019, a partir de hoje não vemos evidências de tal comportamento em quaisquer mercados de commodities”, explica o economista.

Figura 4: Indicador de pastoreio para os mercados de commodities da Ásia e dos EUA

De acordo com a Euler Hermes, não há evidência de especulação financeira em commodities individuais também. Usando dados CFTC, foi calculado o índice “Working’s Speculative” com base no posicionamento de mercado relativo de agentes financeiros vs empresas. O resultado é menor do que nos ciclos de alta anteriores para todas as commodities (Figura 5). O índice foi muito mais alto para a maioria das commodities durante o ciclo 2016-2017.

Figura 5: Índice especulativo para commodities selecionadas

No geral, essas pressões inflacionárias colocam alguns setores em risco no curto prazo. Com o aumento dos preços das commodities, os preços dos insumos também estão sob pressão. Os dados mais recentes das pesquisas provenientes dos EUA e da Europa estão sugerindo preços mais altos de insumos.

“Como algumas empresas já estão trabalhando com margens estreitas e outras estão tentando compensar os maus resultados do ano passado, elas podem aumentar os preços de venda. Esse efeito de bola de neve pode levar a pressões inflacionárias na economia em geral. Do ponto de vista setorial, a vulnerabilidade a uma oscilação nos preços das commodities não é a mesma em todos os setores”, finaliza.

Tabela 2: Previsões para commodities selecionadas

Por Euler Hermes

AGRONEWS – Informação para quem produz